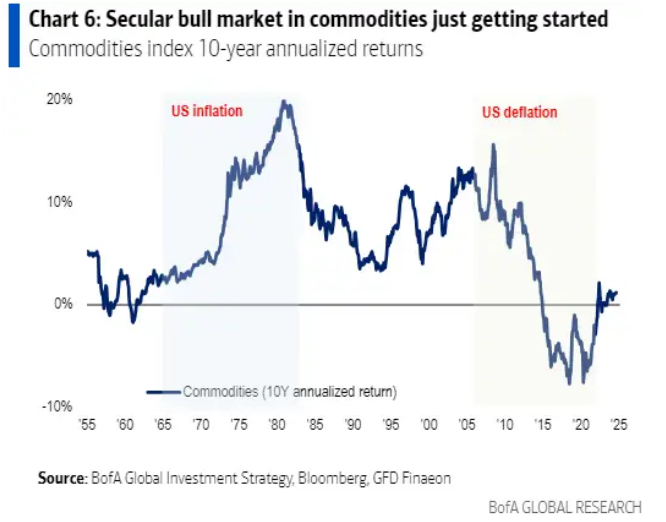

美国银行策略师:大宗商品牛市才刚刚开始,投资者对黄金和石油的需求将会加大

ZhiKu Market News

2024-09-04 08:28:10

美国银行表示,从现在到本世纪末,大宗商品是投资者的投资对象。 以贾里德·伍德沃德 (Jared Woodard) 为首的美国银行策略师在一份报告中表示,通胀的结构性上升表明“大宗商品牛市才刚刚开始”。 石油和黄金等大宗商品长期以来被视为可靠的通胀对冲工具,如果伍德沃德对通胀大幅上升的预测成真,投资者对它们的需求将会加大。

伍德沃德强调,由于全球化和技术趋势的影响,过去 20 年来通胀率一直保持在 2% 左右的低位,并表示通胀率可能很快就会恢复到 21 世纪之前的水平,当时物价年均上涨率约为 5%。 伍德沃德表示:“这些力量的逆转意味着结构性转变,回到 5%。”2023 年消费者价格指数上涨 3.4%,7 月份的数据显示,该指数的年化增长率为 2.9%。 尽管可能很难想象技术颠覆造成价格下跌的持续趋势会放缓,但近年来去全球化进程有所增长。 从美国对一些产品征收关税,到美国半导体产业的复苏努力,这些政策对价格下跌来说都是逆风,尤其是因为复苏努力依赖于相对于新兴市场国家成本高得多的劳动力。 美国银行表示,大宗商品可能产生 11% 的年化回报率,“因为债务、赤字、人口结构、逆全球化、人工智能和净零政策都会带来通胀”。

(图源:美国银行) 这些潜在的回报意味着,大宗商品代表着一种更好的资产类别,可以占到投资者 60/40 投资组合中的 40%,而这部分投资组合通常用于债券。 伍德沃德强调,即使在通胀下降和美联储采取鸽派立场的情况下,大宗商品指数也能实现 10%-14% 的年化回报率,而流行的彭博综合债券指数的回报率仅为 6%。 黄金一直是推动大宗商品板块稳健表现的一股特别强劲的推动力。今年迄今,黄金价格已飙升近 20%,创下新的历史新高,自 2022 年初通胀开始飙升以来,黄金价格已上涨 35%。 另一方面,油价相对于黄金的走势并不好。WTI原油价格目前为每桶 70 美元,与 2021 年 8 月的价格大致相同。

Share:

Download APP

Download APP

ZhiSheng Live

ZhiSheng Live