太平洋投资管理公司:日本央行最早将在明年1月加息

ZhiKu Market News

2024-09-03 14:44:46

太平洋投资管理公司日本分公司(Pimco Japan Ltd.)预计日本央行最早将在1月份再次加息,并准备积极投资超长期政府债券,从价值主张的角度来看,这些债券的水平已经得到修正。 太平洋投资管理公司日本分公司的日本债券投资组合经理Tadashi Kakuchi在接受采访时表示,尽管8月份出现了地缘局势不确定性和金融市场不稳定的情况,但日本央行货币政策正常化的方针并未改变,“下次加息将最早在明年1月”。 自日本央行在2013年启动激进量化宽松政策以来,超长期债券的远期利率首次超过3%。 Kakuchi表示,收益率曲线仍然很陡峭,而且购买较长期政府债券“不需要期限,这是一个承担一点风险的机会”。

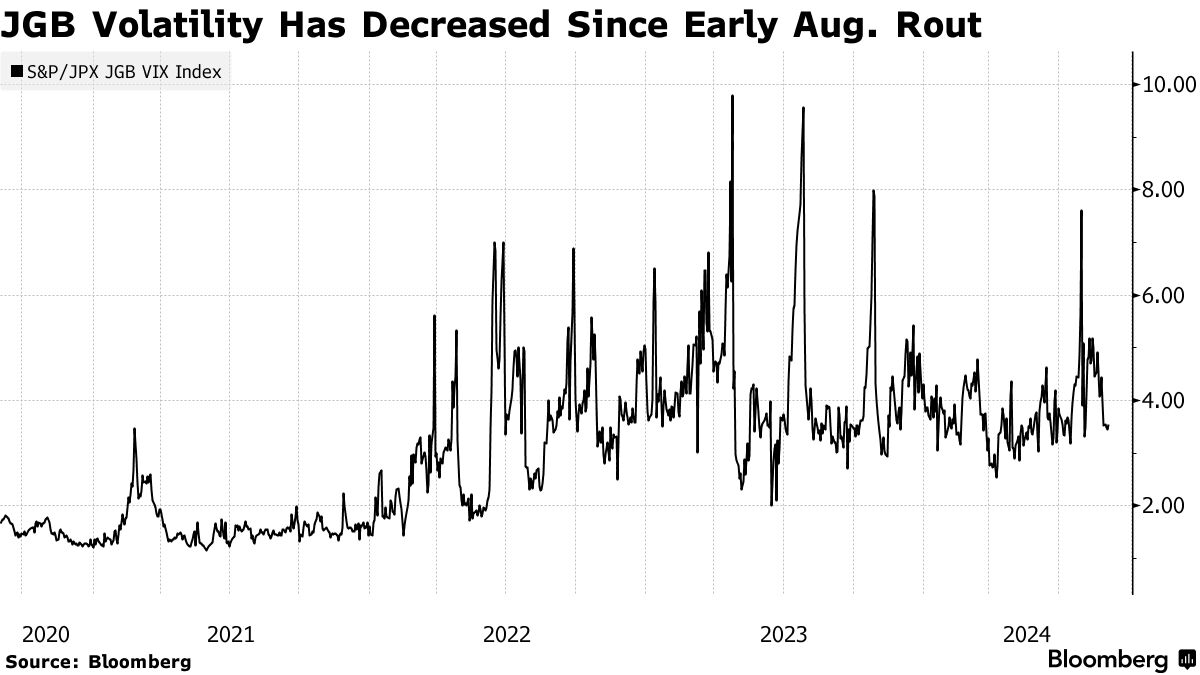

由于投资疲软,加上日本央行减少购买日本国债,超长期债券的供需平衡正在恶化。 日本财务省也已开始考虑缩短日本国债发行期限,不过Kakuchi表示,大约六个月后情况将有所改善,需求增加可能带来整个债券市场的稳定。 他说,尽管波动性最近有所缓和,但“仍将高于日本央行开始政策正常化之前”。 “对于我们这些积极管理者来说,波动性总比没有波动性要好,”他说道。

本周可能是美元/日元汇率的关键一周,日本发布的重要数据可能会影响日本央行的利率走势。彭博经济研究所经济学家Taro Kimura对上周五东京公布的通胀数据做出了反应:“东京8月份通胀率意外大幅上涨必将引起日本央行的关注,我们认为,这将使日本央行在10月份会议上加息成为可能。该报告提供了明确的证据,表明工资稳步上涨正在推动消费价格上涨。” 日本经济数据好于预期,且对日本央行2024年第四季加息的预期不断上升,可能导致美元/日元跌至145。 后市,投资者将把注意力转向美国制造业。经济学家预测8月份ISM制造业PMI将从7月份的46.8上升至47.8。 尽管占美国经济的比重不到30%,但好于预期的数据可能支撑美国经济软着陆的预期。然而,投资者应该考虑就业增长趋势等子因素,尤其是在美国劳动力市场受到越来越严格的审查的情况下。 积极的数据可能会进一步减少投资者对美联储9月降息50个基点的押注。美联储降息25个基点的预期上升可能预示着美元/日元将跌向147.500。相反,较弱的数据可能会加剧人们对降息50个基点的猜测,可能导致美元/日元跌向145。

美元/日元技术分析 FXEmpire分析师Bob Mason表示,美元/日元仍低于50天和200天EMA,确认了看跌价格趋势。 美元/日元重返147可能推动多头在147.500水平上行动。此外,突破147.500可能预示着向148.529阻力位迈进。 相反,跌破145.891支撑位可能使144.500水平发挥作用。跌破144.500可能预示着跌向143.495支撑位。 14天RSI为45.41,表明美元/日元跌破143.495支撑位,然后进入超卖区域。

Share:

Download APP

Download APP

ZhiSheng Live

ZhiSheng Live