特朗普上台可能推动投资者转向黄金,金银将受益于贸易战

ZhiKu Market News

2024-07-03 10:52:50

Heraeus的贵金属分析师表示,特朗普在11月获胜的前景可能会推动全球投资者转向黄金,而金银价格都将受益于关税和贸易争端。

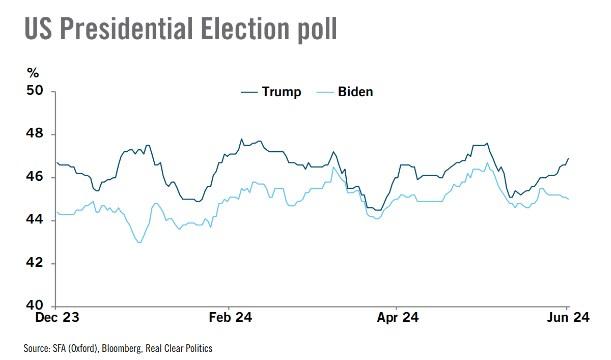

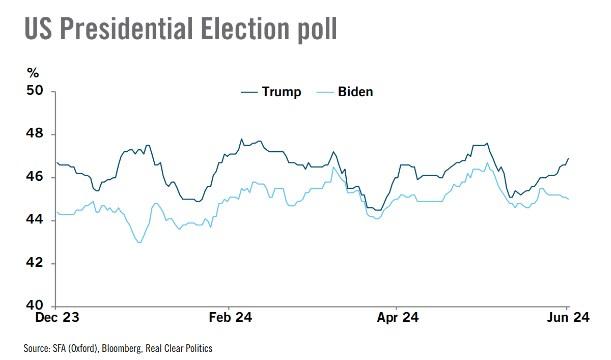

Heraeus在最新的贵金属报告中表示,特朗普第二届政府的经济政策可能会推动全球投资者转向黄金。分析人士写道:“即将到来的11月5日总统大选将使美国走上两条截然不同的道路,这取决于结果。”“更不可预测的前总统和现任共和党候选人特朗普可能会推出一些可能导致重大市场冲击、地缘政治风险和通胀上升的经济政策。特朗普目前在民调中保持着对拜登的优势46.9%对45.0%。”

图:美国总统选举民意调查(深蓝为特朗普,浅蓝为拜登)

Heraeus指出,如果再次爆发贸易战,可能会加剧美国和亚洲大国之间的紧张关系,并可能伤害美国和全球经济。

他们表示:“虽然拜登政府保留了特朗普对亚洲大国的许多关税,只对一小部分该国清洁技术进口产品提高了关税,但第二个特朗普政府可能会前所未有地升级贸易战。”“特朗普提出了两项重要的贸易政策议程:对来自所有国家的所有进口商品全面征收10%的关税,对所有亚洲大国进口商品征收60%或更高的关税。尽管这些措施的法律可行性仍然存在疑问,但特朗普的第一届政府示范,通过援引旧法规(1974年《贸易法》)中的漏洞条款,有可能对亚洲大国发动贸易战。彼得森研究所的一篇论文发现,这些拟议中的关税可能导致美国GDP1.8%的经济损失,并显著提高通胀。这一评估没有考虑亚洲大国和其他国家几乎肯定会征收的报复性关税。”

分析人士指出,2018年至2020年的贸易战恰逢金价上涨。他们表示:“在此期间,金价飙升,因为旷日持久的谈判,加上关税和地缘政治升级,促使投资者寻求黄金作为避险资产,尽管在2019年年中之前的加息环境。”“黄金的升值与关税上调密切相关,关税上调是两国紧张关系的一个有意义的指标。”全球ETF持有量从2017年底的7100万盎司增加到2019年底的8600万盎司,美国ETF持有量从3700万盎司增加到4400万盎司。

Heraeus担心,特朗普在首次任期内公开抨击美联储主席鲍威尔的加息政策,可能会破坏美联储的独立性。

他们表示:“特朗普竞选团队的非官方提议包括采取措施削弱美联储的独立性,并可能过早地解除鲍威尔的职务。”“特朗普可能会在2026年任期结束后用一位鸽派候选人取代鲍威尔。此外,特朗普可能会任命多名支持宽松货币政策的联邦公开市场委员会(FOMC)理事。”

他们指出:“一个更加鸽派的FOMC将加速降息,放松对通胀的控制,从而削弱美元,增加投资者对黄金的需求。任何将行政权力凌驾于美联储之上的举动,都可能动摇市场对美国货币政策的信心,进一步推高金价。”

至于亚洲的贵金属市场,分析师们指出,印度对黄金的需求依然强劲。他们表示:“5月份印度的黄金进口依然强劲,达到44.5吨左右,表明购金水平高于平均水平。”“虽然5月份的进口量略低于去年的58.5吨(去年是印度黄金消费量特别高的一年),但年中附近的黄金进口量高,通常会转化为第三季度节日所需的强劲珠宝生产。”

分析师指出,印度在2024年第一季度的珠宝需求为95.5吨,年增长率为4%。他们写道:“这只是同期亚洲大国184.2吨消费量(同比下降6%)的一半。”“印度的珠宝消费量占世界总量的20%,是第二大黄金消费市场。年初至今的韧性需求部分抵消了亚洲大国珠宝需求的下降。”

他们还指出,印度央行在2024年净流入了24.1吨黄金,这已经超过了去年的总量。他们表示:“印度央行今年是其同行中第三大黄金买家。”

现货黄金日线图 来源:易汇通

北京时间7月3日10:52 现货黄金 报 2327.90 美元/盎司

Heraeus在最新的贵金属报告中表示,特朗普第二届政府的经济政策可能会推动全球投资者转向黄金。分析人士写道:“即将到来的11月5日总统大选将使美国走上两条截然不同的道路,这取决于结果。”“更不可预测的前总统和现任共和党候选人特朗普可能会推出一些可能导致重大市场冲击、地缘政治风险和通胀上升的经济政策。特朗普目前在民调中保持着对拜登的优势46.9%对45.0%。”

图:美国总统选举民意调查(深蓝为特朗普,浅蓝为拜登)

Heraeus指出,如果再次爆发贸易战,可能会加剧美国和亚洲大国之间的紧张关系,并可能伤害美国和全球经济。

他们表示:“虽然拜登政府保留了特朗普对亚洲大国的许多关税,只对一小部分该国清洁技术进口产品提高了关税,但第二个特朗普政府可能会前所未有地升级贸易战。”“特朗普提出了两项重要的贸易政策议程:对来自所有国家的所有进口商品全面征收10%的关税,对所有亚洲大国进口商品征收60%或更高的关税。尽管这些措施的法律可行性仍然存在疑问,但特朗普的第一届政府示范,通过援引旧法规(1974年《贸易法》)中的漏洞条款,有可能对亚洲大国发动贸易战。彼得森研究所的一篇论文发现,这些拟议中的关税可能导致美国GDP1.8%的经济损失,并显著提高通胀。这一评估没有考虑亚洲大国和其他国家几乎肯定会征收的报复性关税。”

分析人士指出,2018年至2020年的贸易战恰逢金价上涨。他们表示:“在此期间,金价飙升,因为旷日持久的谈判,加上关税和地缘政治升级,促使投资者寻求黄金作为避险资产,尽管在2019年年中之前的加息环境。”“黄金的升值与关税上调密切相关,关税上调是两国紧张关系的一个有意义的指标。”全球ETF持有量从2017年底的7100万盎司增加到2019年底的8600万盎司,美国ETF持有量从3700万盎司增加到4400万盎司。

Heraeus担心,特朗普在首次任期内公开抨击美联储主席鲍威尔的加息政策,可能会破坏美联储的独立性。

他们表示:“特朗普竞选团队的非官方提议包括采取措施削弱美联储的独立性,并可能过早地解除鲍威尔的职务。”“特朗普可能会在2026年任期结束后用一位鸽派候选人取代鲍威尔。此外,特朗普可能会任命多名支持宽松货币政策的联邦公开市场委员会(FOMC)理事。”

他们指出:“一个更加鸽派的FOMC将加速降息,放松对通胀的控制,从而削弱美元,增加投资者对黄金的需求。任何将行政权力凌驾于美联储之上的举动,都可能动摇市场对美国货币政策的信心,进一步推高金价。”

至于亚洲的贵金属市场,分析师们指出,印度对黄金的需求依然强劲。他们表示:“5月份印度的黄金进口依然强劲,达到44.5吨左右,表明购金水平高于平均水平。”“虽然5月份的进口量略低于去年的58.5吨(去年是印度黄金消费量特别高的一年),但年中附近的黄金进口量高,通常会转化为第三季度节日所需的强劲珠宝生产。”

分析师指出,印度在2024年第一季度的珠宝需求为95.5吨,年增长率为4%。他们写道:“这只是同期亚洲大国184.2吨消费量(同比下降6%)的一半。”“印度的珠宝消费量占世界总量的20%,是第二大黄金消费市场。年初至今的韧性需求部分抵消了亚洲大国珠宝需求的下降。”

他们还指出,印度央行在2024年净流入了24.1吨黄金,这已经超过了去年的总量。他们表示:“印度央行今年是其同行中第三大黄金买家。”

现货黄金日线图 来源:易汇通

北京时间7月3日10:52 现货黄金 报 2327.90 美元/盎司

Share:

Download APP

Download APP

ZhiSheng Live

ZhiSheng Live